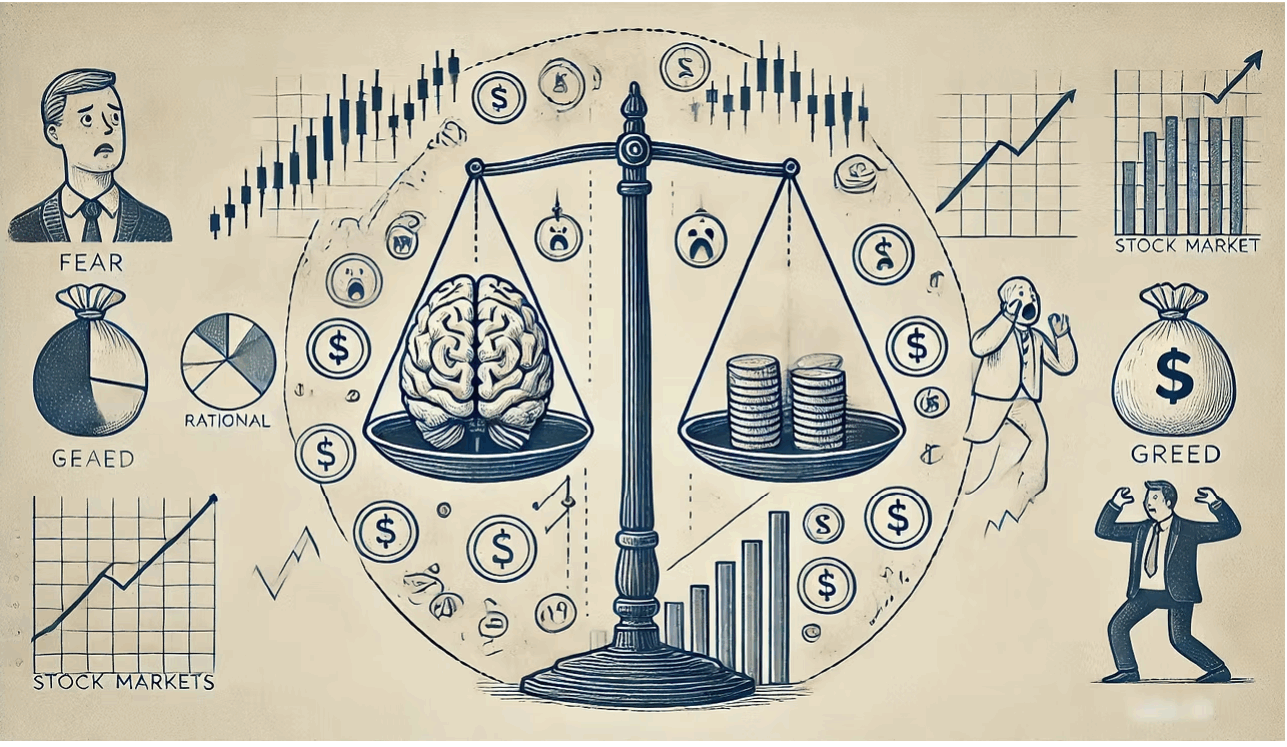

Finansal piyasalar, yatırımcı psikolojisinin en besbelli biçimde gözlemlendiği alanlardan biri olup, bireylerin karar alma süreçleri çoğunlukla rasyonel olmaktan uzak, duygusal ve bilişsel eğilimlerle şekillenmektedir. Bu bağlamda, endişe ve açgözlülük, yatırımcıların finansal piyasalardaki hareketlerini yönlendiren temel ruhsal faktörler olarak kabul edilir. (Lo, 2017). Pekala, bu hisler neden bu kadar baskın? Dehşet ve açgözlülüğün yatırım kararları üzerindeki tesirleri nelerdir ve yatırımcılar bu tuzaklardan nasıl kaçınabilir? Bu yazıda, endişe ve açgözlülüğün ruhsal ve nörolojik temellerini, finansal piyasalardaki tesirlerini ve yatırımcıların şuurlu kararlar alabilmesi için izleyebileceği stratejileri ayrıntılandıracağız.

Psikolojik ve Nörolojik Temeller

Kayıp korkusu (loss aversion) kavramına nazaran, bireyler potansiyel kayıpları çıkarlara kıyasla daha güçlü bir biçimde algılar ve bu asimetrik kıymetlendirme, yatırım kararlarını değerli ölçüde tesirler (Kahneman & Tversky, 1979). Bu durum, bilhassa piyasalarda belirsizlik yahut düşüş eğilimi görüldüğünde panik satışlarının yaygınlaşmasına neden olmaktadır. Ayrıyeten, yatırımcılar geçmişte yaşadıkları finansal kayıpları hafızalarında daha baskın halde tutma eğilimindedir (recency effect), bu da onların gelecekte riskten kaçınma davranışlarını artırarak daha muhafazakâr yatırım stratejileri benimsemelerine yol açmaktadır (Barberis, 2013).

Açgözlülük ise yatırımcıların finansal karar alma süreçlerinde çok risk almalarına neden olabilen güçlü bir duygusal etkendir. Bilhassa büyük getiriler elde etme umudu, bireyleri rasyonel karar alma sistemlerinden uzaklaştırarak riskli yatırımlara yönlendirebilir (Shefrin, 2002). Bu durum, toplumsal medyanın yaydığı ‘hızlı varlıklı olma’ kıssaları ile daha da pekişmektedir. Toplumsal bilişsel teoriye nazaran, bireyler çevresel faktörlerden ve toplumsal normlardan etkilenerek yatırım kararlarını şekillendirir (Bandura, 1986). Açgözlülüğün tesiri altında kalan yatırımcılar, rasyonel tahlil yerine duygusal dürtüleriyle hareket ederek çoklukla aşırı yüksek fiyatlarla alım yapma eğiliminde olurlar. Bu çeşit irrasyonel davranışlar, piyasalarda balon oluşumuna ve ani çöküşlere neden olabilir (Shiller, 2015).

Nörobilim araştırmaları, endişe ve açgözlülüğün yatırım kararları üzerindeki tesirini biyolojik seviyede de incelemiştir. Amigdala, bireyin kaygı yansılarını düzenleyen beyin bölgesi olarak yatırımcıların risk algısını şekillendirirken, dopamin sistemi açgözlülükle ilişkilendirilerek yatırımcıların risk alma eğilimini artırmaktadır (Schultz, 2015). Lo (2004), yatırımcıların gerilim altındayken dehşete dayalı kararlar alma olasılıklarının daha yüksek olduğunu ve bu durumun piyasa çöküşlerine katkıda bulunabileceğini öne sürmüştür.

Bu iki his, piyasa döngülerinin temelini oluşturur. CNN’in meşhur “Fear & Greed Index” (Korku ve Açgözlülük Endeksi), yatırımcı psikolojisinin piyasalardaki rolünü anlamak için kıymetli bir göstergedir.

Davranışsal Finansta Dehşet ve Açgözlülük

Davranışsal finans literatürü, yatırımcıların endişe ve açgözlülük nedeniyle rasyonel beklenti teorilerinin öngördüğünden farklı hareket edebileceğini ortaya koymuştur. Bilhassa prospect teorisi (Kahneman & Tversky, 1979), bireylerin kayıplara karşı çok hassas olduğunu ve karları kayıplardan daha düşük bir yükle değerlendirdiğini göstermektedir. Bu bağlamda, yatırımcılar piyasa düşüşlerinde panik satışları gerçekleştirirken, yükseliş trendlerinde çok özgüvenli bir biçimde riskli yatırımlara yönelme eğilimi göstermektedir. Örneğin, Shiller (2000) piyasalardaki çok değerlemelerin ve balonların büyük ölçüde yatırımcı psikolojisinin bir sonucu olduğunu ileri sürerek, bilhassa dot-com balonu üzere tarihi olayları bu çerçevede incelemiştir.

Finansal piyasalarda endişenin en besbelli tesirlerinden biri, yatırımcıların kriz periyotlarında irrasyonel reaksiyonlar vermesidir. 1987 Kara Pazartesi ve 2008 Global Finansal Krizi, ferdi ve kurumsal yatırımcıların endişeye kapılarak süratle satış yapmalarıyla piyasaların dramatik biçimde düşüşe geçtiği periyotlar olarak kaydedilmiştir. Örneğin, VIX endeksi (yatırımcılar ortasındaki endişe düzeyini ölçmek için kullanılan bir gösterge) bu devirlerde fevkalâde yükselmiş, yatırımcıların piyasalardaki oynaklık algısının keskin bir halde arttığını göstermiştir (Whaley, 2000). Ayrıyeten, kayıp korkusu nedeniyle yatırımcılar riskten kaçınma eğiliminde olup, piyasalar istikrara kavuştuğunda bile temkinli davranmaya devam edebilmektedirler (Barberis, 2013).

Öte yandan, açgözlülük yatırımcıların büyük karlar elde etme umuduyla irrasyonel kararlar vermelerine yol açabilmektedir. Kripto para piyasalarında gözlemlenen ani yükselişler ve çöküşler, yatırımcıların açgözlülüğünün besbelli bir göstergesi olarak kıymetlendirilmektedir. Bilhassa Bitcoin’in 2017’deki keskin yükselişi, toplumsal medyada yayılan “hızlı güçlü olma” anlatılarıyla desteklenmiş ve yatırımcılar ortasında güçlü bir FOMO (fear of missing out) tesiri yaratmıştır (Cheah & Fry, 2015). Benzeri biçimde, GameStop paylarının 2021’de Reddit toplulukları aracılığıyla birdenbire yükselmesi, kişisel yatırımcıların sürü psikolojisi ile rasyonel olmayan fiyat düzeylerinden alım yapmalarına sebep olmuştur (Eaton et al., 2022).

Bu iki hissin piyasalarda yol açtığı örneklerden biri, 2007-2008 Konut Balonu ve Global Finansal Krizi olarak gösterilebilir. 2000’li yılların başında ABD konut piyasasında çok açgözlülük nedeniyle büyük bir spekülatif balon oluştu. Bankalar ve finans kuruluşları, subprime mortgage kredileri olarak bilinen yüksek riskli ipotekli kredileri düşük gelirli bireylere vermeye başladı. Bu krediler, kısa vadede büyük karlar sağlamak maksadıyla düşük faiz oranlarıyla verildi ve daha sonra değişken faiz oranlarıyla yapılandırıldı. Yatırımcılar, konut fiyatlarının daima yükseleceği inancıyla kredi piyasasına ağır ilgi gösterdi ve bu durum, finansal eserlerin çok karmaşık hale gelmesine yol açtı (Reinhart & Rogoff, 2009).

Ancak dehşet faktörü, 2007’de konut fiyatlarının düşmeye başlamasıyla devreye girdi. Yatırımcılar, piyasanın sürdürülemez olduğunu fark ettiklerinde panik halinde satışlara başladı. Bankalar verdikleri kredileri geri alamadıkça, piyasa itimadı süratle azaldı ve kaygı dalgası global finans sistemine yayıldı. Lehman Brothers’ın 2008’de iflası, bu kaygının tepe noktasına ulaştığını gösterdi ve piyasalar global ölçekte çöküş yaşadı (Gorton, 2010).

Bu kriz, açgözlülüğün finansal sistemde nasıl bir balon yarattığını ve endişenin piyasaları nasıl çöküşe sürükleyebileceğini gösteren en kıymetli örneklerden biridir. Yatırımcı psikolojisinin finansal piyasalar üzerindeki tesiri, sırf ferdi davranışlarla hudutlu kalmayıp, global ölçekte ekonomik istikrarsızlıklara yol açabilecek bir güç haline gelebilir (Mian & Sufi, 2015).

Yatırımcıların Dehşet ve Açgözlülük Tuzaklarına Düşmemesi İçin Alması Gereken Önlemler

1) Kaybediyorum Yerine Yeni Alım Fırsatları Ortaya Çıkıyor Niyeti:

Finansal kriz devirlerinde yatırımcılar tehdit algılarını denetim altına almak yerine içgüdüsel olarak kaçınma (avoidance) stratejilerine yönelirler. Bu durumu engellemek için bilişsel tekrar çerçeveleme (cognitive reframing) uygulanabilir. Öbür bir telaffuzla bireylerin meçhullüğü tehdit olarak görmek yerine fırsat olarak değerlendirmeyi öğrenmeleri, onları daha rasyonel finansal kararlar almaya yönlendirebilir (Gross, 2015). Örneğin, piyasadaki dalgalanmaları “kaybetme riski” olarak değil, “düşük fiyatlardan giriş fırsatı” olarak pahalandıran yatırımcılar, panik satışlarından kaçınarak uzun vadeli stratejilerini koruyabilirler.

2) İçinize Kapanmak Yerine Konuşmayı Tercih Edin:

Araştırmalara nazaran, bireyler hissettikleri endişeyi sözlere döktüğünde, amigdala aktivitesi azalmakta ve bireyler rasyonel karar alma sürecine daha yakın olmaktadır (Lieberman et al., 2007). Yatırımcıların duygusal farkındalıklarını artırmaları, dehşet bazlı irrasyonel kararlar almalarını önleyebilir.

3) Belirsizliğe Karşı Ruhsal Dayanıklılığı Artırmak:

Bireylerin risk ve belirsizlikle başa çıkabilme yetenekleri, anlık tatmini erteleme kapasiteleriyle direkt bağlantılıdır (Mischel et al., 1989). Uzun vadeli yatırımcıların dürtüsel kararları en aza indirmeleri için dopamin salınımını yöneten aktiviteler uygulamaları önerilmektedir. Bunlardan bir tanesi meditasyon yapmaktır. Yapılan meditasyonların dopamin istikrarını düzenleyerek anlık ödüllere çok reaksiyon verme eğilimini azalttığını göstermektedir (Tang et al., 2015). Yatırımcıların meditasyon yahut şuurlu farkındalık pratikleri yapmaları, “hızlı kazanç” yanılgısına düşme olasılıklarını azaltabilir.

4) Bekleme Müddeti Koymak:

Yatırımcılar, süratli yükselen bir piyasa gördüklerinde beyinlerinde sıcak bilişsel sistemler devreye girerek risk alma dürtülerini tetikler (Metcalfe & Mischel, 1999). Bu durumu dengelemek için, yatırımcıların soğuk bilişsel süreçlerini devreye sokarak şuurlu kararlar almaları gerekir. Bunun içinde piyasaya girmeden evvel bekleme mühleti koymak ve süratli alım satım yapmaktan kaçınmak, dopamin bazlı çok itimadın tesirini azaltabilir.

Sonuç olarak, finansal piyasalarda başarılı olmanın anahtarı, endişe ve açgözlülüğün tesirini minimize edebilmekten geçer. Jesse Livermore’un da dediği üzere: “Borsa, kaygının ve açgözlülüğün savaş alanıdır. Kazananlar, hislerini denetim edebilenlerdir.”

Cemre,

Kaynaklar

Bandura, A. (1986). Social foundations of thought and action: A social cognitive theory. Prentice-Hall.

Barber, B. M., & Odean, T. (2001). Boys will be boys: Gender, overconfidence, and common stock investment. The Quarterly Journal of Economics, 116(1), 261-292.

Barberis, N. (2013). Thirty years of prospect theory in economics: A review and assessment. Journal of Economic Perspectives, 27(1), 173-196.

Cheah, E.-T., & Fry, J. (2015). Speculative bubbles in Bitcoin markets? An empirical investigation into the fundamental value of Bitcoin. Economics Letters, 130, 32-36.

Eaton, G., Green, T. C., Roseman, B., & Wu, C. (2022). Retail trader activity in options and the rise of göğüs stocks. Journal of Financial Economics, 146(1), 203-223.

Gorton, G. B. (2010). Slapped by the invisible hand: The panic of 2007. Oxford University Press.

Kahneman, D., & Tversky, A. (1979). Prospect theory: An analysis of decision under risk. Econometrica, 47(2), 263-29.

Lo, A. W. (2004). The adaptive markets hypothesis: Market efficiency from an evolutionary perspective. Journal of Portfolio Management, 30(5), 15-29.

Lo, A. W. (2017). Adaptive markets: Financial evolution at the speed of thought. Princeton University Press

Metcalfe, J., & Mischel, W. (1999). A hot/cool-system analysis of delay of gratification: Dynamics of willpower. Psychological Review, 106(1), 3-19.

Mian, A., & Sufi, A. (2015). House of debt: How they (and you) caused the great recession, and how we can prevent it from happening again. University of Chicago Press.

Reinhart, C. M., & Rogoff, K. S. (2009). This time is different: Eight centuries of financial folly. Princeton University Press.

Schultz, W. (2015). Neuronal reward and decision signals: From theories to veri. Physiological Reviews, 95(3), 853-951.

Shefrin, H. (2002). Beyond greed and fear: Understanding behavioural finance and the psychology of investing. Oxford University Press.

Shiller, R. J. (2000). Irrational exuberance. Princeton University Press.

Shiller, R. J. (2015). Irrational exuberance (3rd ed.). Princeton University Press.

Whaley, R. E. (2000). The investor fear gauge. Journal of Portfolio Management, 26(3), 12-17.

Recent Comments